お客様からご相談のお電話で、「自分で相続登記ができるもんですか?」と、たまにご質問を頂きます。頑張ればできないこともないので、いつも、「一度、自分で相続登記の手続きをやってみられて、難しいならご依頼いただいても良いと思います」とお答えしています。そんな、DIY派の方のために、相続登記を自分で出来るか判断材料になればと思い、普段の相続登記業務の流れを記事にしたいと思います。

記事を書いた人および免責事項

この記事は、登記の専門家である司法書士が、普段の相続登記業務で行うノウハウを記載したものですが、この記事を参考にした結果に関して、当職は一切の責任は負いませんので予めご了承下さい。また、自分で相続登記にチャレンジされる方は、「この記事中のココはどういう意味ですか」等、ご自身でされる手続きのご相談ご質問は、弊所では受付けていません。あくまで、ご自信で考えて進めてください。

自分で相続登記を出来るかの判断

①まず、平日に休みがある人が有利です。例えば、戸籍を取るために取得先の市役所に該当する戸籍があるのかどうかの確認を入れたり、法務局へ書類を提出や登記申請の受付後の訂正(登記では補正と呼びます)等、お役所関係の手続きは平日しか受付けていません。

②次に、書類作成に普段から慣れている方が有利です。パソコンを使って作業をするほうが効率的ですし、コピペが出来ますので、間違えが少なくなります。結果として、法務局へ補正へ行かずに済む可能性が高くなります。

③あとは、粘り強い性格な方。登記申請手続きは厳格です。不動産という国民にとって一番とも言える高価な財産の名義変更を担当している法務局が適当に事務処理してくれることはありません。もし、そうだとすれば、逆に不動産の権利が危ういです。

④被相続人が亡くなってから他に亡くなった方が居ないようなシンプルな相続関係である場合などが考えられます。それでも手間はかかりますが、遺産分割協議のメンバーである相続人が増えると戸籍の取得からすでに大変になりますので、肝心の協議までたどり着けません。

⑤相続した不動産の売却などの急ぐ事情がなく、気長に手続きを進めることが出来る場合。目安として、2か月から半年くらいの期間を要すると考えてください。目安ですのでこれ以上、時間が必要な方もいらっしゃいます。

相続した不動産を特定をする

最初に相続した不動産を特定する作業から始めることになるのですが、相続した不動産を特定する方法として、被相続人(お亡くなりになった方)が保管していた権利書(権利証)を確認する方法があります。権利書には被相続人が生前所有していた不動産の表示が記載されており、これにより相続した不動産を特定することができるので、まずは権利書を確認します。

なお、基本的に相続登記の申請に権利書は不要です。相続物件の確認に使う事が多いですが使用後は捨てずに保管しておいてください。また、相続登記に権利書が必要な場合もありますが、ここでは触れずに進めます。

ちなみに、権利書に記載されている不動産の表示は、住居表示とは異なる地番で記載されており、最初は戸惑いますが、不動産登記では不動産の表示は全て、地番で管理していますので慣れる必要があります。といっても住居表示とかけ離れているわけではありません。

名寄帳の取得

権利書が発見できない場合、または、権利書があっても全て揃っていない場合(保有している不動産との相違がある場合)には、相続不動産を特定することができません。このような場合、相続不動産が存在する市役所の固定資産税課へ行き、名寄帳を取得します。

名寄帳とは、亡くなった方の住所とお名前で取得すると、その市役所内で亡くなった方が所有していた不動産の一覧表示とその固定資産税、都市計画税、不動産評価額を確認することができます。取得の際は、「最新年度の名寄帳であって、免税点以下の不動産も含めて出してください」と伝えてください。

また、毎年、4月~5月頃に市役所から届く固定資産税納税通知書でも代用は出来ますが、問題もありますので使用は限定的です。(たとえば、権利書で相続する不動産が特定できている場合など、既に相続する不動産について把握できている場合)。固定資産納税通知書の使用については後述していますので、参考にしてください。

なお、この名寄帳の取得には被相続人の家族であれば取得できるというものではなく、相続人であることの証明は必要になりますので、次の項目で解説しています「被相続人の死亡が確認できる戸籍」と「ご自分の相続人であることが確認できるまでの現在戸籍」が必要になりますので、取得する順番は少し前後します。

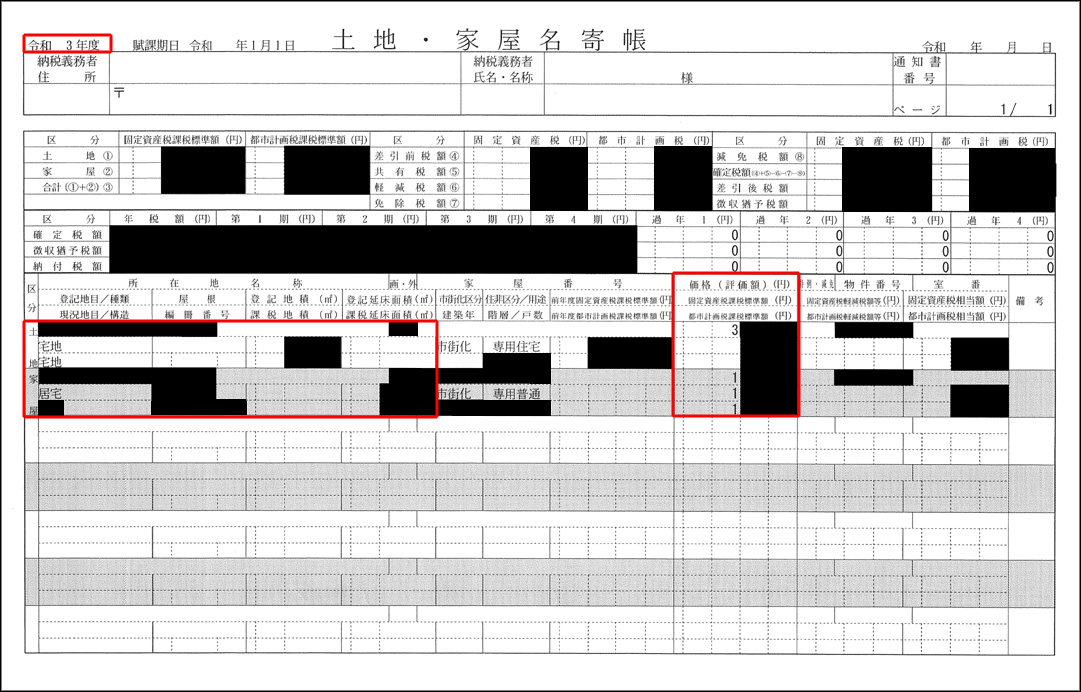

実家の名寄帳(見本)。その市役所で所有している不動産の全てが記載されます(免税点以下も含めて請求する)。

最新年度を請求する理由

登記申請に必要な登録免許税の計算をする際に、不動産評価額(単に評価額と記載する市役所もある)について、最新年度の評価を知る必要があるためです。たとえば、令和3年4月1日から令和4年3月31日までに相続の登記申請する場合は、令和3年度分が最新年度になります。亡くなった年度の評価額ではないので注意が必要です。

また、年度替わりである3月に相続手続きに必要な書類収集を始めると、3月をまたいだ時に年度が変更になり、昨年度の名寄帳は使えなくなることも注意が必要です。(上記名寄帳の見本は左上に令和3年度分になります)

固定資産税納税通知書がダメな理由

たとえば分譲地などであれば、宅地の前にある道路部分(公衆用道路)について、ご近所の方と共有している場合があります(分譲した際に何らかの理由で市に移管できずに分譲地の全員で共有している等)。その場合、道路部分は固定資産税が課税されていないので、固定資産税納税通知書には道路部分の土地の記載がありません。また、免税点以下の不動産についても固定資産税の支払が免除されるので、同様に記載ありません。

その結果、相続登記をする不動産が漏れてしまう可能性があるから固定資産税納税通知書は避けたほうが無難です。ただし、権利書で相続する不動産をすべて把握できているような場合は、私も固定資産税納税通知書のみで手続きを進めることはあります。まったく使えないというものではないということになりますが、相続登記申請の漏れた不動産については相続の登記義務を果たしていないということにもなりかねないので注意したいところです。

不動産全部事項証明書の取得(いわゆる登記簿)

全国のどこにある不動産であっても、コンピューターに移記されている登記情報であれば(コンピューターに移記できすに未だに紙で保管されている不動産もあります)、堺にある法務局(大阪法務局堺支局)で、相続する不動産の全部事項証明書を取得することが可能です。

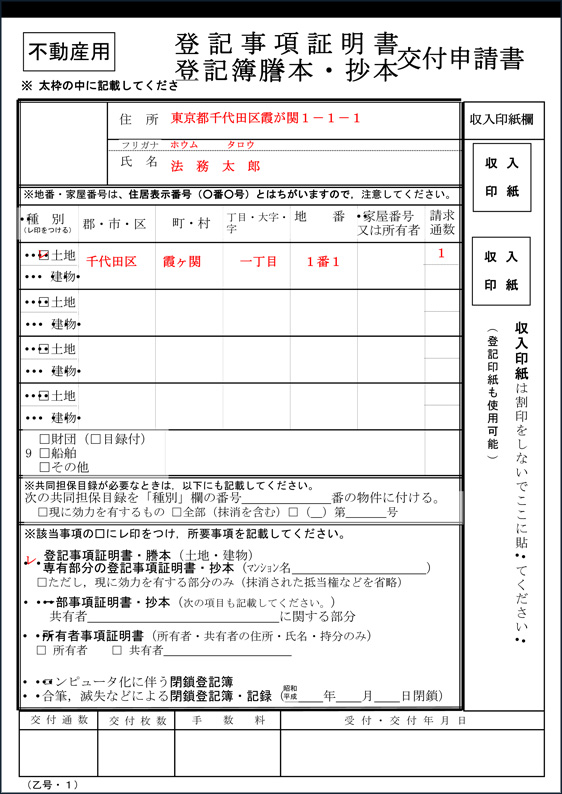

この全部事項証明書(いわゆる登記簿の取得)は、堺市の方ですと堺東にある合同庁舎4階に法務局があり、入り口正面にある窓口(乙号申請の窓口といいます)に、備え付けの申請書を提出して請求します。堺の法務局管轄の不動産であれば、全部事項証明書のほかに登記事項要約書という簡易なものも取得できますが、全部事項証明書の取得をおすすめします。理由は所在地番などタイトルが書いており見やすいからです。取得費用は印紙で納める必要がありますが、申請窓口の隣に印紙売り場が併設されていますので、不動産1物件あたり600円で取得できます。

全部事項証明書の申請書。法務局に備え付けています。